Finansiell utvärdering av projekt

- 2860

- 838

- Johan Johansson

Vi förklarar vad den ekonomiska utvärderingen är, metoderna som finns och ger exempel

Vad är ekonomisk utvärdering?

En ekonomisk utvärdering Det är utredningen av alla delar av ett specifikt projekt för att bedöma om det kommer att ha en framtida prestanda. Därför kommer denna tidigare utvärdering att vara sättet att veta om nämnda projekt kommer att bidra till företagets mål eller om det kommer att vara en förlust av tid och pengar.

Vikten av finansiell utvärdering är att det är före utbetalning. Utan detta skulle många finansiella risker för projektet inte beaktas, vilket ökar chansen att misslyckas med samma. Tänk på att denna utvärdering görs baserat på uppskattade data, så det säkerställer inte att projektet kommer att bli en framgång eller misslyckande.

Emellertid ökar dess insikt avsevärt sannolikheten för framgång och varnar för viktiga faktorer att ta hänsyn till projektet, såsom investeringsåterhämtningstid, lönsamhet eller inkomst och uppskattade kostnader.

Egenskaper för finansiell utvärdering

Egenskaperna för denna utvärdering kan variera mycket beroende på vilken typ av projekt. Men alla utvärderingar måste spela följande ämnen:

Pengaflöde

När projektet har verkat kommer projektet att generera inkomster och utgifter. För varje operativt år är det nödvändigt att uppskatta hur mycket som kommer att genereras från varandra för att få flödet av tillgängliga medel.

Finansiering

Även om företaget har råd med projektet är det i den ekonomiska utvärderingen viktigt att behandla projektet som om det var tvungen att finansiera sig själv.

Investeringsavkastningstid

Den tid som projektet kommer att ta för att vara lönsamt är ett annat viktigt faktum när man utvärderar det ekonomiskt.

Kan tjäna dig: positiv ekonomiMål

Om projektmålen inte är anpassade till företagets vision och uppdrag, skulle det inte vara vettigt att göra det.

Finansiella utvärderingsmetoder

Det finns ett stort antal finansiella utvärderingsmetoder, av vilka de mest kända är: nettovärde (VAN), den interna avkastningsgraden (IRR) och återhämtningsperioden (PR eller Hämnd).

Netto nuvarande värde (Van)

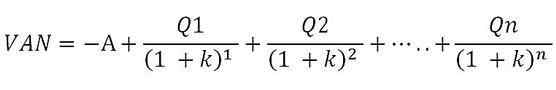

NPV är ett förfarande som mäter värdet för närvarande för en serie framtida kassaflöden (det vill säga inkomst och utgifter), som kommer att komma från projektet.

För detta. Om detta är större rekommenderas projektet; Annars kommer det inte att vara värt att utföra det.

Intern avkastning (TIR)

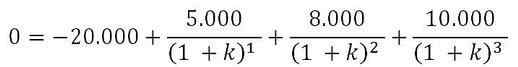

IRR: er försöker beräkna diskonteringsräntan som uppnår ett positivt resultat för projektet.

Med andra ord, leta efter den minsta diskonteringsränta som projektet rekommenderas och kommer att generera en fördel. Därför är IRR den diskonteringsränta som NPV är lika med noll.

Återhämtningsperiod (PR eller Hämnd)

Denna metod syftar till att ta reda på hur lång tid det kommer att ta att återställa projektets initiala investering. Det erhålls genom att lägga till de ackumulerade kassaflödena tills de är lika med projektets första utbetalning.

Denna teknik har vissa nackdelar. Å ena sidan tar det bara hänsyn till investeringsåterhämtningstiden.

Kan tjäna dig: viktad genomsnittlig kapitalkostnadDetta kan leda till misstag när man väljer mellan ett projekt och ett annat, eftersom denna faktor inte betyder att det valda projektet är det mest lönsamma i framtiden, men är den som tidigare återhämtas.

Å andra sidan beaktas inte de uppdaterade värdena på kassaflöden som i de tidigare metoderna. Detta är inte det mest lämpliga, eftersom det är känt att värdet på pengar förändras över tid.

Exempel på ekonomisk utvärdering

De går och drar

Låt oss ge exemplet att vi har följande projekt som ska utvärderas: en initial kostnad på 20 000 euro som under de kommande tre åren skulle generera respektive respektive 10 000 euro respektive 10 000.

GÅ

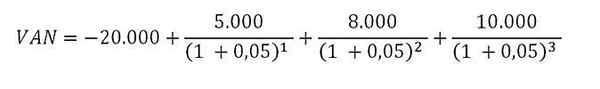

För att beräkna skåpbilen måste vi först veta vilken ränta vi har. Om vi inte har dessa € 20 000 ber vi förmodligen om ett banklån till en ränta.

Om vi har dessa måste vi se vilka lönsamhet som pengar i en annan investering skulle ge oss, till exempel en sparande insättning. Låt oss därför säga att ränta är 5 %.

Efter skåpbilformeln:

Övningen skulle vara så här:

Van = -20000 + 4761,9 + 7256,24 + 8638,38 = 656,52

På detta sätt har vi beräknat det nuvarande värdet på den årliga inkomsten, vi har lagt till dem och vi har subtraherat den initiala investeringen.

Tir

När det gäller IRR har vi tidigare kommenterat att det skulle vara den diskonteringsränta som gör skåpbilen lika med 0. Därför skulle formeln vara skåpbilen, rensa diskonteringsräntan och utjämna den till 0:

TIR = 6,56 %

Kan tjäna dig: enhetsprisDärför är det slutliga resultatet den ränta som projektet är lönsamt. I detta fall är denna minsta ränta 6,56 %.

Återhämtningsperiod eller Hämnd

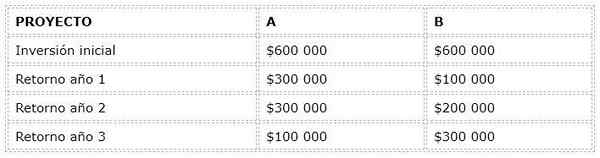

Om vi har två projekt A och B ges återhämtningsperioden genom den årliga avkastningen för var och en av dessa. Låt oss titta på följande exempel:

För tekniken för återhämtningsperioden skulle det mest intressanta projektet vara A, som återvinner sin investering under år 2 medan B gör det i 3.

Men betyder detta att A är mer lönsam över tid än B? Självklart inte. Som vi har sagt tar återhämtningsperioden bara hänsyn till den tid då vi återvinner projektets initiala investering; Det tar inte hänsyn till lönsamheten eller uppdaterade värden genom diskonteringsräntan.

Det är en metod som inte kan vara definitiv när du väljer mellan två projekt. Det är emellertid mycket användbart att kombinera det med andra tekniker som van och IRR, och också för att få en preliminär uppfattning om tiderna för återvändande av den första utbetalningen.

Referenser

- López Dumrauf, G. (2006), Tillämpad ekonomisk beräkning, en professionell strategi, 2: a upplagan, redaktionell LA Law, Buenos Aires.

- Bonta, Patricio; Farber, Mario (2002). 199 marknadsföringsfrågor. Redaktionell norm

- Ehrhardt, Michael C.; Brigham, Eugene f. (2007). Företagsekonomi. Cengage Learning Editors.

- Gava, L.; OCH. Garderob; G. Serna och en. Ubierna (2008), Finansiell direktorat: investeringsbeslut, Redaktionell delta.

- Gómez giovanny. (2001). Utvärdering av finansiellt projekt: Caue, VPN, TIR, B/C, PR, CC.