Enastående balans

- 985

- 139

- Lars Eriksson

Vad är den obetalda balansen?

han enastående balans Det är kapitalet plus räntan som väntar på att betala för ett lån eller genomsnittet för en låneportfölj (valfri skuld, i avbetalningar, varv eller kreditkort, på vilka ränta debiteras), under en tid, vanligtvis a månad.

Den obetalda saldot är pengarna som görs, men som inte betalas i sin helhet till utgångsdatumet. Långivaren använder detta saldo för att beräkna i sitt konto hur mycket intresse som är skyldig för den perioden. Kreditkontor baserar låntagarens lånesolens på alla obetalda saldo du har.

Ju närmare skulden för låntagaren i hans skuldsättning är, desto mer kommer han att betraktas som ett ekonomiskt ansvar. Liksom med obetalda saldon analyserar kreditkontor också hur kredit upprätthålls med långivare.

Att betala slutför den obetalda saldot för varje kontotillstånd upprätthåller lånekrediten till den högsta nivån. Det ger också en hög kreditklassificering till låntagaren.

Egenskaper för den insolut balansen

Kreditleverantörer rapporterar att Insolven balanserar varje månad till kreditrapporter byråer. Kredit emittenter rapporterar i allmänhet den totala obetalda saldot för varje låntagare när de levererar rapporten.

Balanser rapporteras framför alla typer av skulder, roterande och icke -förnybara. Med ohälsosamma saldon informerar kredit emittenter också kriminella betalningar som har mer än 60 dagars försening.

Kreditklassificeringsfaktorer

Punktualiteten för inlogiga betalningar och saldon är två faktorer som påverkar kreditklassificeringen av låntagaren. Experter säger att låntagare bör försöka upprätthålla sina totala obetalda saldon under 40 %.

Kan tjäna dig: Motivation som leder till entreprenörskapLåntagare med en total insolutskuld större än 40 % kan enkelt förbättra sin kreditklassificering genom att göra högre betalningar månad för månad som minskar deras totala instruktionsbalans.

Genom att minska den totala obetalda saldot ökas kreditklassificeringen av låntagaren. Punktualitet är dock inte så lätt att förbättra. Bakåtbetalningar är en faktor som kan förbli tre till fem år i en kreditrapport.

Den genomsnittliga obetalda saldot på kreditkort och lån är en viktig faktor för konsumentkreditklassificering.

Månadsvis informeras de genomsnittliga obetalda balanserna på aktiva konton till kreditbyråer, tillsammans med något annat belopp som redan är besegrat.

Avlämningsbalansen för icke -förnybara lån kommer att minska varje månad med schemalagda betalningar. Balanserna för de roterande skulderna varierar beroende på den användning som innehavaren ger till sitt kreditkort.

Hur beräknas den ohälsosamma balansen?

Den grundläggande formeln för att beräkna en obetald saldo är att ta den ursprungliga saldot och subtrahera betalningarna. Räntekostnader komplicerar dock ekvationen för inteckningar och andra lån.

Eftersom en del av lånbetalningar gäller för räntebetalning måste en amorteringstabell skapas för att beräkna det obetalda saldot på ett lån.

En amorteringstabell gör det möjligt att beräkna vilket betalningsbelopp som gäller för kapital och vilken del som ska betalas ränta. För att skapa en amorteringstabell och beräkna den obetalda balansen följs dessa steg:

Skapa amorteringstabell

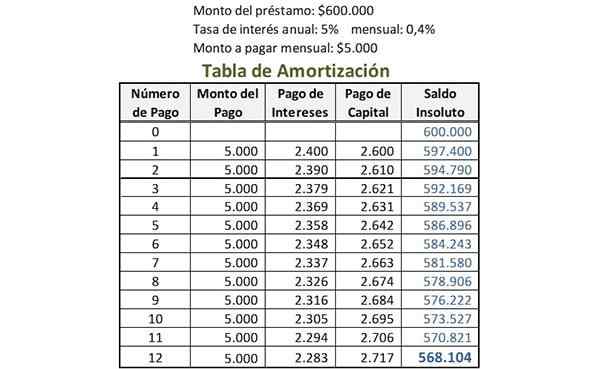

Först anges lånedata; Till exempel:

- Lånebelopp = $ 600 000.

- Belopp för att betala månad = $ 5000.

- Månadsränta = 0,4 %.

Den månatliga räntan beräknas genom att dela den årliga räntan med mängden betalningar som görs varje år. Om lånet till exempel har en årlig ränta på 5 % och betalningarna är varje månad är den månatliga räntan 5 % uppdelat med 12: 0,4 %.

Det kan tjäna dig: organisatoriska nivåer eller organisatorisk pyramidFem kolumner skapas för amorteringstabellen: betalningsnummer, betalningsbelopp, räntebetalning, kapitalbetalning och obetald saldo.

Under "betalningsnummer" skrivs numret 0 i första raden. Under "obetald saldo" skrivs det ursprungliga beloppet för lånet i den första raden. I det här exemplet skulle det vara $ 600 000.

Spela in den första betalningen

I kolumnen "Betalningsnummer" skrivs nummer 1 i raden under betalning 0. Det belopp som ska betalas varje månad i samma rad skrivs i kolumnen "Betalningsbelopp". Det skulle vara $ 5000 i det här exemplet.

I samma rad, i kolumnen "Räntautbetalningar", multipliceras den månatliga räntan med den obetalda saldot före denna betalning för att fastställa den del av räntebetalningen. I det här exemplet skulle det vara 0,4 % multiplicerat för $ 600 000: $ 2400.

Till det totala månadsbeloppet dras detta belopp för att hitta kapitalbetalningen för denna rad. I det här exemplet skulle det vara $ 5000 minus $ 2400: $ 2600.

I kolumnen "Unsolidue" i samma rad dras denna kapitalbetalning från föregående saldo för att beräkna den nya obetalda saldot. I det här exemplet skulle det vara $ 600 000 mindre $ 2600: $ 597 400.

Osolerande saldo på lånet

Processen för den första betalningen för varje efterföljande betalning som har gjorts upprepas. Det belopp som visas i kolumnen "obetald balans" i raden för den senaste betalningen är den nuvarande obetalda lånet, vilket framhävs i bilden.

Det kan tjäna dig: Porter värdekedja

Ränta på obetalda saldon

Kreditkortsföretag visar räntan som en månadsprocent. Ränta som ska betalas beror på denna ränta, på den obetalda saldot och antalet dagar som den obetalda saldot har.

Intresset för den obetalda saldot laddas endast om det minsta eller delbelopp som betalas på det angivna datumet, inte det totala beloppet. Detta kallas enkel roterande kredit.

Det finns en period utan ränta under vilken det belopp som används på kreditkortet inte genererar ränta. Detta är varaktigheten mellan den första dagen för faktureringscykeln och dagens utgångsdag.

En extra avgift för sen betalning tillämpas om det belopp som är skyldigt på det angivna datumet inte betalas. Denna serviceskatt är tillämplig på ränta och andra priser, som ingår i det totala beloppet.

Daglig genomsnittlig obetald balansmetod

Många kreditkortsföretag använder en genomsnittlig daglig obetald balansmetod för att beräkna den månatliga räntan som tillämpas på ett kreditkort.

Den genomsnittliga dagliga balansmetoden gör det möjligt för ett kreditkortsföretag att samla in något högre ränta; Tänk på kortinnehavarens saldon under månaden och inte bara vid slutdatum.

Med beräkningen av dagliga balanser i genomsnitt dagligen lägger kreditkortsföretaget de oavsiktliga saldonerna för varje dag inom den månatliga faktureringscykeln och delar den med det totala antalet dagar.

En daglig ränta beräknas och debiteras också för antalet dagar i faktureringscykeln för att nå den totala månatliga räntan.