Skatteavskrivningskoncept, hur det beräknas, exempel

- 2797

- 51

- Johan Gustafsson

De skatteavskrivning Det är en metod som företag eller skattebetalare fastställer avskrivningar som en kostnad i deras skattemässiga uttalanden. Detta tjänar till att få tillbaka de kostnader som har investerats i en viss typ av anläggningstillgång.

Detta är ett avdrag som tillåts av inkomstskatt. När en avskrivningskostnad skapas sänks mängden affärsförstärkning som skatten bygger på, vilket minskar skatten som ska betalas. Det är vanligtvis ett av de största finansiella avdragen som investerare kan hävda.

Källa: Pixabay.com

Källa: Pixabay.com Avskrivningar är den progressiva minskningen av kostnaden för anläggningstillgång under ditt operativa liv. Endast konkreta tillgångar som företaget hade, används för inkomstgenererande aktiviteter, med en bestämbar livslängd större än ett år kan avskrivas.

Till skillnad från en redovisningsavskrivning, som bygger på motsvarande redovisningsprincip och informeras i företagets finansiella rapporter, registreras skatteavskrivning i företagets skattedeklarationer och baseras på reglerna för kontoret för skatter.

[TOC]

Hur beräknas skatteavskrivningar?

Skatteavskrivning är ett avdrag som beräknas, utan att behöva ådra sig en kostnad det året för att kräva det. Avskrivningar är en kostnad som inte betalas med pengar, vilket resulterar i minskade skattebetalningar.

Beräkningen av skattemässiga avskrivningar kan verka enkel, men det finns olika aspekter som måste beaktas, eftersom det inte bara är att veta procentandelen och tillämpa den procentandelen på det totala värdet på anläggningstillgången.

Modifierat Accelerated Cost Recovery System (SRCAM)

I USA.U U. Skatteavskrivning beräknas med SRCAM. Denna avskrivningsmetod innebär att företag under de första åren kan avskriva fler tillgångar än under de efterföljande åren av det aktiva livet.

Det kan tjäna dig: Mercado Target: Egenskaper, typer, hur man definierar det, exempelÄven om denna metod kan minska inkomstskattbetalningarna under de första åren av tillgångslivet, kommer verksamheten inte att ha fördelarna med avskrivningsskatt under de följande åren.

Maximal metod som är godkänd enligt lag

Detta är den mest använda metoden i Mexiko, eftersom det är sättet att kunna härleda förvärvet av anläggningstillgångar före skattekontoret. Det liknar i huvudsak den raka linjemetoden, eftersom det är dess skillnad att det belopp som ska avskrivas under varje räkenskapsår kommer att bero på vad som indikeras av inkomstskattelagen.

För beräkningen av tillgångens skatteavskrivning för att tillämpa motsvarande avskrivningsprocent kommer följande uppgifter att behövas:

Originalinvesteringsbelopp (MOI)

Detta är det belopp som kommer att beaktas som kostnaden för en tillgång, vare sig det är en maskin eller en bil. Detta kommer att fungera som grund för beräkningen av det belopp som ska skrivas av, liksom att upprätthålla tillräcklig kontroll om tillgången lider eller säljer. Detta belopp inkluderar:

- Det ursprungliga tillgångspriset.

- Skatter som betalas i förhållande till import eller köp.

- Försäkring och andra utgifter så att tillgången kan nå sin slutdestination.

- Fraktuppdrag för tillgången att anlända.

- Förutbestämda utgifter för installationen av tillgången för att fungera korrekt.

- Tjänster och avgifter för tillgången att anlända.

Beräkning av detta belopp kommer att tjäna till att utföra skatteavskrivningar som motsvarar var och en av de anläggningstillgångar som ett företag har. Det kommer att vara ett väsentligt faktum att fastställa vinsten eller förlusten när tillgången säljs och när du måste informera om tillgångarna till skattekontoret.

Det kan tjäna dig: Historia och utveckling av kvalitetAv denna anledning måste Moi från de tillgångar som används i verksamheten vara känd, eftersom tack vare god kontroll av denna information kommer skatteproblem att undvikas.

Hitta typ av tillgångs- och avskrivningsprocent

Skatteinvesteringar eller tillgångsavskrivningar är det belopp som ett företag eller en person kan presentera som en kostnad på grund av åldrandet som affärstillgångar har haft under perioden. Alla investeringar eller tillgångar måste uppfylla följande krav:

- Har ett skattemässigt bevis på tillgången.

- Tillgången måste vara nödvändig för affärsdrift.

- Om investeringen är för mer än 2.000 pesos måste ha betalats med överföring, check eller någon form av kort.

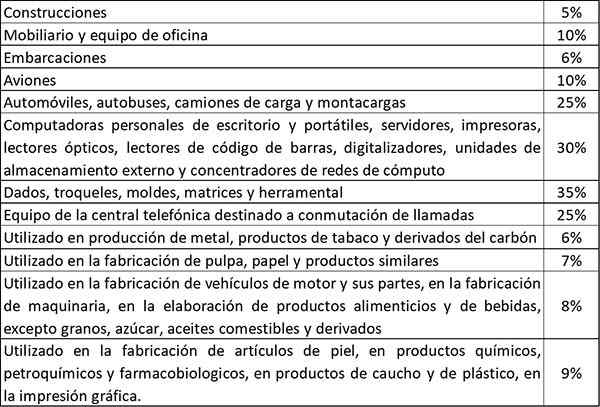

Det maximala beloppet som kan dras av årligen erhålls varje typ av tillgång genom att lokalisera tillgångstypen och andelen avdrag i följande tabell som tillhandahålls av skattekontoret i varje land. I detta fall tas ett litet urval av vad som indikeras av Mexikos skattelag:

När avskrivningsprocenten tas måste den multipliceras med MOI för motsvarande tillgång:

- Årlig finanspolitisk avskrivning = MOI x % laglig avskrivning.

För att beräkna den månatliga skatteavskrivningen måste årlig skatteavskrivning delas upp med tolv månader:

- Månadsvis skatteavskrivning = årlig skatteavskrivning / 12.

Detta avskrivningsbelopp kommer att vara det som måste användas varje månad i skattedeklarationen.

Exempel

Med följande exempel kan du på ett enkelt sätt observera hur du beräknar skatteavskrivningen av tillgångarna:

- Förvärvsvärde: $ 100.000.

Det kan tjäna dig: Mål för en restaurang: koncept, allmän och specifik- Förvärvsår: 2018.

- Avskrivna månader: 12.

- Avskrivningsprocent indikerad enligt lag: 25% per år.

- Månadsavskrivning: $ 2.083.33.

- Avskrivet värde: ($ 100.000- $ 25.000) = 75 $.000.

Maximal metod som är godkänd enligt lag

Ett fordon vars förvärvskostnad var $ 20 köps.000. Enligt skattelagen är den maximala räntan som måste tillämpas 25%, så det belopp som ska dras årligen skulle vara: $ 20.000 x 0,25 = $ 5.000.

Detta innebär att värdet på bilen i fyra år måste subtraheras.000 tills dess värde är uttömt. Samma lag indikerar emellertid att när en tillgång anländer till slutet av dess avskrivningar måste den upprätthållas med ett värde av $ 1 i böckerna tills den har släppts ut, antingen genom donation, avfall, gåva, främling, etc.

ABC -företag

ABC -företaget förvärvade ett stort bord för möten, som är en del av möblerna, för $ 5.000. Detta belopp är det summan som betalades utan att inkludera moms. Det erhålls i den juridiska tabellen att den auktoriserade procentandelen av årliga skatteavskrivningar för möbler är 10%. Beräkningen av årlig avskrivning är:

- Årlig skatteavskrivning = $ 5.000 x 10%= $ 500.

När du har värdet av årlig avskrivning måste det delas mellan tolv månader för att beräkna månatlig skatteavskrivning:

- Månadsvis skatteavskrivning = $ 500/12 = $ 41,67.

Referenser

- Kapitalkrav (2020). Vad är skatteavskrivningar? Taget från: CapitalClaims.com.Au.

- MX Accountant (2015). Skatteavskrivning av anläggningstillgångar - procentsatser och kalkylator i Excel. Taget från: contadormx.com.

- Rezum (2019). Praktisk guide skattemässig avskrivning av tillgångar i Mexiko. Taget från: Rezum.com.mx.

- Active Software (2015). Skatteavskrivning av en anläggningstillgång. Taget från: mjukvaruaktiv.com.mx.

- Färska böcker (2020). Skatteavskrivning: Effekterna av avskrivningar på skatter. Tagen från: FreshBooks.com.